本文亦於2023年9月19日在【信報】刊登: 擴闊稅基? 公言差矣!

鑒於最近有關香港財政赤字的報導,各方「權威」再次爭先恐後(包括從未參與任何牟利實業的國際貨幣基金組織),合唱一曲陳腔濫調,主張香港應該改變徵稅結構來「擴闊稅基」、「減低收入波幅」云云,甚至連特區政府也被大合奏催眠,開始自行探索這個對於本港競爭力絕不適合的選項。以「超級聯繫人」(港府自己的口號!)自居的開放經濟體,生存全賴大開中門,以便利人才、貨物、資本和思想能最快速,最低成本去交流,擴闊稅基是否有倒行逆施之嫌?

圖一:特首敬請拒絕誘惑以保持低稅及守護本港優勢

為明確闡述窄稅基的優點,筆者列舉幾個相關地區(包括新加坡和瑞士作為小型開放經濟體代表,再加港人熟悉的澳洲和英國來代表傳統大型經合體成員)以比較關鍵稅收類別中徵收稅項的名目數量。顯而易見,徵收的稅款類別越少,經濟增長就越高,反之亦然:

表一:稅賦越輕,創富越多?

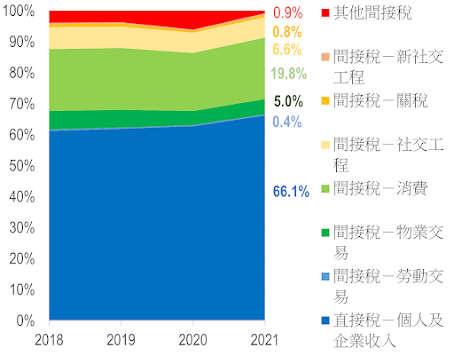

筆者繼而將以上各國稅收整合歸類,再分組以總收入的比例形式呈現。現且將分組之邏輯解釋一下:

甲)對國民的經濟活動直接課稅——即薪俸、利得和資本增值稅;

乙)對以下非尋利活動間接徵收的稅項:

一)勞工交易稅(如資方所付之工資稅、版稅);

二)物業交易/持有稅(主要是印花稅和差餉);

三)消費類稅(即商品服務稅、增值稅,及車輛和保險稅等);

四)傳統的社會工程稅費(所謂「罪惡」稅,如博彩、酒精、煙草稅);

五)新社會工程稅(近年因政治正確和共產思潮而推出的新收費,就如氣候變化稅、碳信 用額);

六)跨境活動衍生的關稅(除了傳統的貨物關稅外,亦加入機場/離境稅:即對人流出入 境所收的關稅)。

如何設計稅制以促進經濟體的競爭力和活力應是每個政府專注的課題,而在不同稅項類別如何取得平衡來達至以上目標更是至關重要。下文將就此範疇探討之。

下列各圖表中最突出的,當是賣地收入在香港和新加坡政府財政上的舉足輕重(【圖一】【圖二】中深紅區域),當然,兩城皆為全球樓價最昂貴之列,賣地收入自然豐厚過人。

此外,香港簡單且低稅制度的優勢亦是顯而易見——其於四大稅收類別的收入為零或接近零,必然有助減少商業活動的阻力,亦令稅務行政成本較其他國家大大減低。新加坡稅制的簡單度稍遜,但仍有一個接近零收入的類別(即新社會工程組,見橙色區域)。

最後,這兩個亞洲金融中心都徵收甚低的直接稅(包括本港之薪俸稅及利得稅,以下由「收入稅」統稱之):香港為49%,新加坡更低,為42%(深藍區域),可見兩地皆較他國更獎勵勞動文化和企業精神。

圖二:香港政府收入—直接稅收低

圖三:新加坡的消費稅有助減輕其他稅收負擔

在另一個極端,英國政府從收入中扣除的比例更高(66%的稅收來自收入稅,【圖五】),為本研究各地區中最高;在納稅人口袋剩下的餘錢,英國政府再以消費稅形式沒收另一大份(因此,其消費稅收佔總收入達19.8%,大大超越澳州的11.1%,見【圖四】淺綠區域)。除了從收入和消費徵取更高的稅收之外,英國還有一個第一,就是以稅項類別來計,該國名目最多,結果當然令普通工薪納稅人叫苦連天:

圖四:澳州稅務收入比例

圖五:英國稅務收入比例

諷刺的是,支持「擴大稅基」的人實質就是主張香港邁向稅制複雜化,及名目多樣化,最終市民難逃高稅命運。

香港應否取消直接稅種,改徵消費稅?

美國在1913年通過第十六修正案之前並沒有收入稅,此前,美國憲法第一條第九節第四項明確禁止直接徵稅。這一規定在憲法的第一條已列明,足見建國元勳如何重視人民賺取及保留自己財富的自由,不欲被政府侵犯。

香港的經濟結構也許能受惠於廢除收入稅,因為憑藉其龐大的貿易和再出口流量,已可實現巨額的關稅或銷售稅收入,從而避免搶走工薪階層或盈利企業的勞動成果。

從收入稅轉向銷售稅的另一個優點是相對於波動性較大的稅種(如賣地收入、甚至薪俸稅和利得稅),銷售稅是一項更穩定的收入來源。

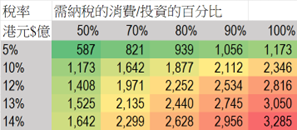

理論上,如果僅以10%的稅率向總私人消費支出的80%份額徵稅,就已經能夠產生1877億港元的收入(表二):

表二:不同稅率情景下的銷售稅收金額

表三:以14%的稅率加諸80%的消費總額已可徵得多於薪俸稅和利得稅總和(100%)的收入

換言之,如果香港明天轉而向80%的私人消費支出徵收13.5%的銷售稅,就足以取代2021/2年度庫房收取的所有收入稅!

舊文重溫:稅賦輕則經濟興!

筆者早前對美國各州稅收組成的研究中,得出一個明顯結論,就是重銷售稅輕收入稅令國民保留更多財富,從而促進經濟增長;同時,優待個人甚於企業亦能增進繁榮(該研究可於此查看:英文:網頁、博客、領英、臉書;中文:網頁、博客、領英、臉書)。

將上文中五個稅制區域納入這個美國稅務分析框架,並在相同的兩個指標軸上繪製出來:

- 銷售稅比重減所得稅比重(X軸)——較高的數值代表對消費而非儲蓄進行徵稅,從而鼓勵長期投資;和

- 所得稅比重減企業稅比重(Y軸)——較低的數值表示企業板塊蓬勃旺盛,或個人稅務待遇不亞於影響力龐大的巨企。

結果甚有啟示。在目前的稅收組合下,香港和新加坡的定位(接近紅色的州份)比瑞士、澳洲和英國利民,因為後者與高稅/親大企業的洲分更為接近(即【圖六】中紫色州份):

圖六:香港和新加坡較低的入息稅更能促進經濟活力

如果按上文提議,將香港的所有收入稅都以銷售稅替代,那麼香港的地位將會大幅提升,成為研究範圍中與X軸最扁「好」的地域(即【圖七】中右手邊紅色菱形),使新加坡相形見絀。

圖七:通過用銷售稅取代收入稅,香港的稅務吸引力將超越所有美國州份(Y軸將不再有意義,因0減0仍為0)

本文建議的改革,可令香港在全球收取銷售稅的一百三十多個地域中,在「銷售稅—所得稅」頻譜上遙遙領前。通過廢除入息稅和利得稅,香港的競爭力和吸引力都將無與倫比,令全球企業和高收入人才中趨之若鶩,更勿論在眾多先進經濟體中芸芸稅務難民:因在此等國度富裕被視為原罪,甚至人民在海外的收入都難逃魔掌。

此外,廢除收入稅不僅便利營商、創業、致富,還大幅減少了伴隨龐大稅收官僚機構而來的行政負擔及運作成本,同時保障了公民的隱私(再無須聲明收入為何、如何及何時賺取的),香港由此可以真正成為環球自由和商業的明燈。

特首和財爺應該無視那些大聲叫囂「擴大稅基」的既得利益者之喧嘩;因為這些包括會計、監管機構、國際官僚組織和學者在內的利益及權力只有在稅制越趨複雜繁重時才有機無限伸延擴大。

筆者特別鳴謝香港大學工商管理學系程翊同學協助收集及整理本文相關數據及圖表